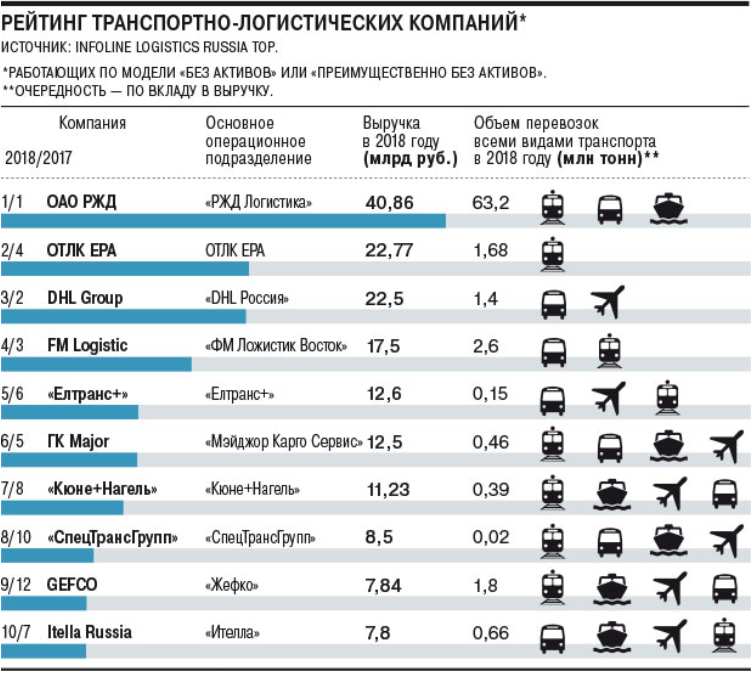

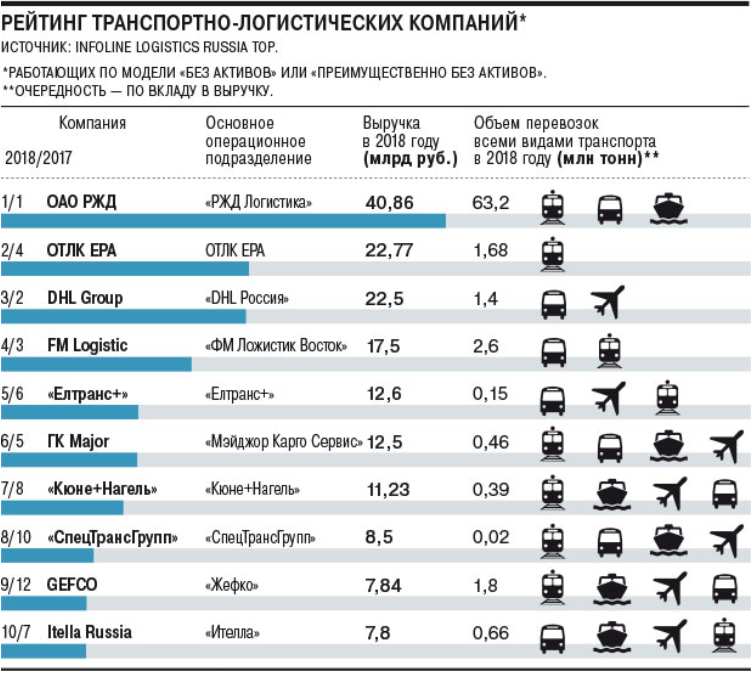

#LID#В рамках рейтинга проанализировали компании, которые работают по модели «без активов» или «преимущественно без активов». Поэтому в него не попали, например, работающие с использованием собственного или арендованного парка операторы доставки сборных грузов (LTL) «Деловые линии», ПЭК, Pony Express и т. д. и прямых перевозок FTL (Globaltruck). Также в рейтинг не вошли кэптивные логистические структуры грузовладельцев, такие как «Сельта» (собственный автоперевозчик «Дикси»), кэптивные железнодорожные операторы и компании с низкой долей конкретно логистических и экспедиторских услуг в портфеле (такие как FESCO или «Совфрахт»). Главный показатель ранжирования — выручка.

В первой тройке рейтинга (на инфографике ниже) произошло серьезное изменение: на второе место с четвертого поднялся логистический оператор России, Белоруссии и Казахстана ОТЛК ЕРА, оттеснивший на третье место российское подразделение DHL. Российский же актив французской FM Logistic, соответственно, сдвинулся на четвертое место. В десятку попала по итогам года GEFCO, которую ее акционеры (ОАО РЖД и PSA) планируют продать: ранее компания занимала 12-е место. В остальном состав топ-10 не изменился, хотя есть сдвиги по занимаемым местам.

Источник:

Коммерсантъ.

Средние темпы роста выручки у крупнейших операторов, следует из рейтинга, немного (на 0,5 п. п.) уменьшились по сравнению с 2017 годом, однако и в 2018 году составляли 20,5%. При этом, по словам главы «Infoline-Аналитики» Михаила Бурмистрова, в 2019 году темпы роста продолжат замедляться. В 2018 году, помимо роста перевозок, сыграло свою роль повышение арендных ставок в сегменте контейнерных перевозок и индексация железнодорожного тарифа, что важно для большинства операторов, активно работающих в сегменте мультимодальных перевозок.

Ставки привлечения фитинговых платформ уже достигли пика и дальше будут постепенно снижаться в связи с опережающим ростом парка на фоне замедления динамики контейнерных перевозок, уверен он. В сегменте автоперевозок, отмечает эксперт, продолжается активный тренд на консолидацию рынка. Причем если крупные промышленные предприятия постепенно переориентируются на работу с крупными логистическими операторами, то на потребительском рынке, напротив, происходит бурная «уберизация». Активное использование логистических платформ и консолидаторов грузовых автоперевозок позволяет ритейлерам активно привлекать средний и малый бизнес (в том числе ИП), говорит М. Бурмистров.

Базовый прогноз на 2019 год показывает сохранение тенденций 2018-го практически без изменений, отметил директор по развитию бизнеса FM Logistic Владимир Серебряков. Он считает, что высокая конкуренция в условиях слабо растущего рынка будет приводить к уходу части игроков, увеличению количества слияний, поглощений и банкротств.

Источник:

Коммерсантъ

Читайте также:

Деловые Линии расширили сеть пунктов выдачи заказов «у дома» до 50

***

Самые интересные новости читайте в наших группах в Facebook и VKontakte, а также на канале Яндекс.Дзен.

И подписывайтесь на рассылку самых важных новостей.